Quel rapport entre sous-marins et supply chain ?

Non, ne vous inquiétez pas, il n’est pas encore question de porte-conteneurs sous-marins, et Elon Musk n’a pas émis l’idée d’une route de la soie via un Hyperloop sous-marin. Enfin, pas encore je crois.

Mais alors de quoi s’agit-il ?

Nous avons vu dans la presse récemment l’annonce del’accord dit « Aukus », signé par les Etats Unis, le UK et l’Australie. Il s’agit d’un accord de sécurité, dont la partie « émergée » concerne la fourniture de sous-marins nucléaires à l’Australie, et qui provoque une crise diplomatique avec la France.

Toutefois l’accord porte plutôt sur la Chine. Il vise à contrebalancer ou limiter son expansionnisme en Asie et la puissance de sa supply chain, notamment dans les hautes technologies. La Chine a développé une puissance écononique sans équivalent, doublée d’une puissance militaire – avec notamment une marine qui dépasse désormais la US Navy.

La pandémie a mis en relief avec acuité la dépendance des supply chains mondiales et de pans entiers de l’industrie mondiale à la Chine. Nous l’avons vu avec les dispositifs médicaux, avec les ingrédients actifs des médicaments, et enfin avec les semi-conducteurs.

J’ai vécu une bonne partie de ma carrière dans l’industrie électronique, en Europe – notamment chez Philips et Motorola – et j’ai eu l’occasion d’observer certains des mouvements de fond qui ont conduit à la quasi-disparition de cette industrie en occident.

Il n’y a jamais eu de doute ces dernières décennies sur le fait que l’électronique et les dispositifs numériques prendraient de plus en plus de place dans notre quotidien, et donc dans l’industrie. Pour avoir travaillé dans l’électronique automobile, le contenu électronique dans un véhicule a explosé au fil des années, avec de multiples calculateurs, un système d’infotainment omniprésent, la conduite semi autonome, etc.

Tout ceci était prévisible, et donc anticipable, si tant est que les acteurs individuels de l’industrie agissent de manière concertée, stratégique, et géopolitique avec les états ou zones économiques dans lesquels ils opèrent.

Malheureusement ce n’est pas comme ça que ça marche, ou du moins que ça marchait ces dernières décennies. Chaque industriel est en concurrence, et va chercher un approvisionnement à moindre coût unitaire à court terme, de manière à supporter le lancement de ses produits. La dynamique de base du capitalisme globalisé a abouti au même résultat en Europe et en Amérique du Nord : l’industrie électronique a été décimée, au profit de l’Asie.

Qui se souvient de Serge Tchuruk, alors PDG d’Alcatel, se targuant en 2001 de devenir « Fabless» et annonçant la fermeture de toutes ses usines ? Qui se souvient d’ailleurs d’Alcatel, qui en 2005 était présent dans 130 pays et faisait un chiffre d’affaires de 13 milliards d’Euros ?

Les risques d’une stratégie axée sur les coûts

Que ceci crée des fragilités dans la supply chain, des coûts et des risques, des délais allongés et des pénuries, évidemment ça ne faisait pas partie de l’équation à court terme des dirigeants industriels et politiques du moment. Le coût d’abord, le flux, euh le flux, de quoi me parlez-vous ?

Ainsi, selon un article deThe Conversationfin 2019, la capacité de production mondiale équivalait à 19,4 millions de wafers (tranches de matériau semi-conducteur utilisées pour fabriquer des composants). Et la production européenne n’était déjà, à ce moment, que de 1,1 million de wafers. Celle des états unis était de 2,4 millions. Depuis 2019 le déséquilibre a continué de s’aggraver en faveur de l’Asie.

Nous avions pourtant en occident des fleurons dans cette industrie dans les années 90. En 2019 les Européens STMicroelectronics, Infineon et NXP (issu de Philips et Motorola SPS) pointent seulement aux 12ème, 13ème et 14ème position des principales entreprises de semi-conducteurs. Aux Etats Unis, les capacités industrielles pour les semi-conducteurs représentaient 37% de la capacité mondiale. Ce chiffre a chuté à 12% aujourd’hui.

Le plus gros fondeur mondial est aujourd’hui TSMC, le géant Taiwanais qui fourni notamment les wafers de NVidia, Qualcomm et Apple. Il a 50% du marché de la prestation de fonderie. Taiwan, Chine, développement de la marine Chinoise, manœuvres militaires, sous-marins… voyez-vous un rapport ?

En 2020 les Etats Unis ont établi le « CHIPS for America Act » visant à relocaliser cette industrie stratégique, l’Europe a emboité le pas avec le European Chips Act, visant à établir 20% des capacités mondiales en Europe d’ici 2030.

On peut se réjouir de ces initiatives, et rêver à terme de supply chains plus courtes, plus agiles, avec des buffers de capacité, et moins fragiles.

En attendant, nombre d’industries utilisant des composants électroniques vont devoir durablement faire face à des situations de pénurie et des délais longs, et doivent équilibrer au mieux leurs stocks et approvisionnements avec la demande, car il n’y a rien de pire en situation de pénurie que de commander les articles dont on n’a pas vraiment besoin, et de générer des effets coup de fouet dans sa supply chain.

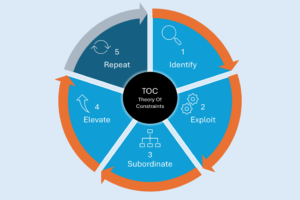

Flux avant coût unitaire, limitation de l’effet coup de fouet, développement à temps des capacités, ç’aurait été mieux si cette industrie avait été plus Demand Driven, non ?…